Инвесторы, испытывающие противоречивые чувства по поводу перспектив доллара США, все чаще предпочитают торговать в стороне от мировой резервной валюты.

От коротких позиций в швейцарских франках против японской иены до покупки британских фунтов против новозеландского доллара - в последние несколько недель наблюдается растущая тенденция к рекомендации сделок, которые могут принести прибыль независимо от того, как политика Федеральной резервной системы или выборы в США повлияют на доллар. 'РБК Капитал Маркетс'.

Эльза Линьос, руководитель отдела глобальной валютной стратегии и руководитель отдела институциональных валютных продаж в регионе EMEA компании RBC Capital Markets, говорит: «Инвесторы уходят от доллара и стараются брать больше кросс-валютных позиций». Исход выборов настолько неопределен, что трудно учесть это в прогнозах и позициях».

Это странная ситуация для валютных рынков, которые обычно следуют за американской валютой». На рынке, объем которого составляет 7,5 триллионов долларов в день, на доллар обычно приходится 88% всех сделок, согласно последнему исследованию оборота Банка международных расчетов. Но в условиях, когда ФРС обсуждает, как быстро снижать ставки, и приближающихся выборов, риск принятия сильной направленной позиции для некоторых слишком велик.

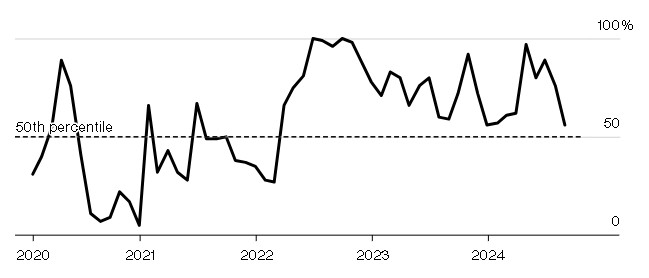

Долгосрочные инвесторы уклоняются от доллара

Запасы доллара США находятся ближе всего к нейтральному за последние 2 1/2 года

Источник: State Street Global Markets

Примечание: Авуары в долларах США относительно контрольных позиций; Медиана позиции 50% (по эталону), 0 представляет наибольший недостаточный вес, 100% представляет наибольший избыточный вес

Примечание: Авуары в долларах США относительно контрольных позиций; Медиана позиции 50% (по эталону), 0 представляет наибольший недостаточный вес, 100% представляет наибольший избыточный вес

По данным State Street Global Markets, торгового подразделения американского банка-кастодиана, управляющего активами на сумму более 44 триллионов долларов США, долгосрочные позиции инвесторов по доллару США являются наиболее нейтральными за последние два с половиной года.

Такие компании, как Wells Fargo & Co, RBC, Allspring Global Investments и State Street Global Advisors, воздерживались от крупных инвестиций в доллар в течение всего года, ссылаясь на политическую неопределенность. Спекулятивные участники рынка, включая хедж-фонды, увеличили свои ставки на доллар на прошлой неделе, но их позиции не столь экстремальны, как в начале месяца.

Вместо этого рынок обратил свое внимание на кросс-валютные пары. RBC рекомендует короткую позицию по франку против иены, учитывая дивергенцию центрального банка, а Allspring ставит на то, что евро упадет против норвежской кроны.

Евро должен ослабнуть», - говорит Лорен ван Билджон, руководитель группы по процентным ставкам и валюте глобального фиксированного дохода Allspring. Играть с долларом становится все сложнее, просто потому что сейчас на кресте происходит так много политических событий».

Аналогичным образом управляющие активами в State Street Global Advisors пытаются подготовиться к ослаблению доллара до ноябрьских выборов.

Аарон Херд, портфельный менеджер State Street Global Advisors, сказал: «Давайте пройдем через эту неопределенность роста и посмотрим, как пройдут выборы», добавив, что доллар может «упасть еще больше», если на рынке появится более четкое понимание проблем.

Поскольку вице-президент Камала Харрис лишь немного опережает Дональда Трампа в опросах, уверенность в том, что предстоящие выборы окажут влияние на доллар, ослабла. В понедельник валютные индикаторы практически не изменились, перескакивая между ростом и падением.

По мнению JP Morgan и Nomura, перспективы политики ФРС являются еще одним фактором, подпитывающим неопределенность на рынке доллара.

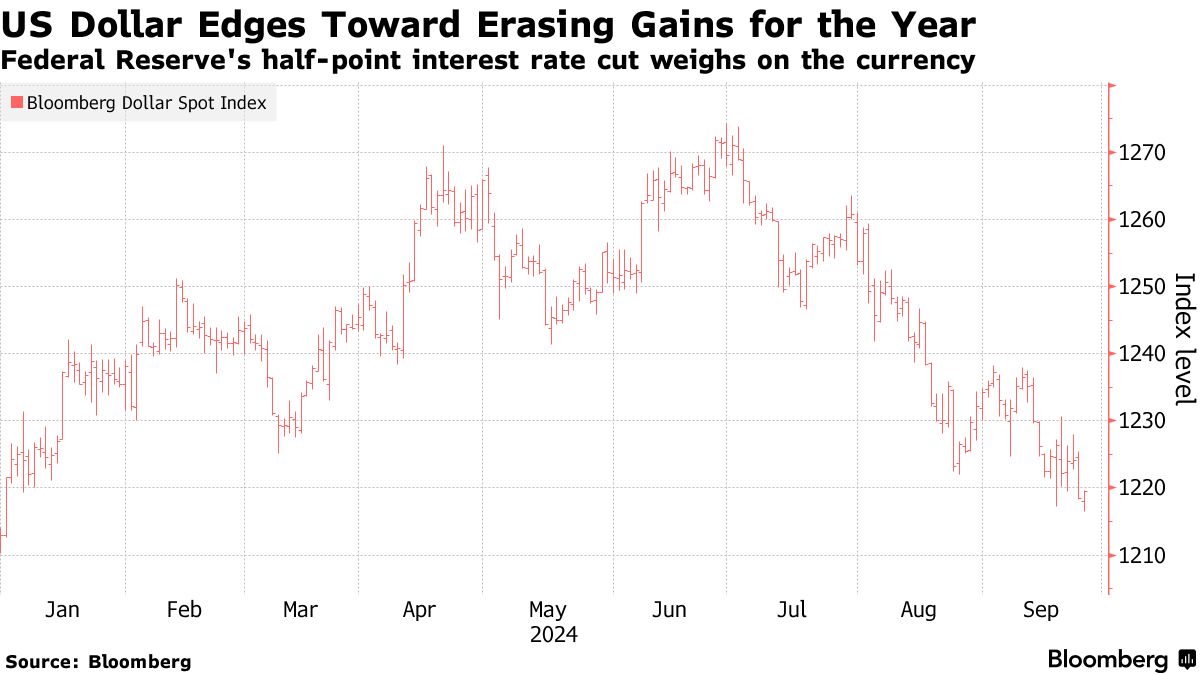

Индекс доллара Bloomberg упал примерно на 3 % с начала августа, когда один из самых слабых показателей занятости в несельскохозяйственном секторе с момента вспышки пандемии дал основание ФРС начать снижение процентных ставок в сентябре. Рынки ожидают отчета о занятости в эту пятницу, который может заставить ФРС снизить процентные ставки во второй раз в ноябре. Стратеги JP Morgan под руководством Миры Чандан хотят сохранить общий уровень риска по доллару на уровне «легкой нейтральности» до тех пор, пока дополнительные данные по рынку труда США не внесут больше ясности в траекторию изменения процентных ставок.

Nomura ожидает, что фунт и австралийский доллар будут укрепляться против новозеландского доллара, а не против доллара США, поскольку рынок переоценивает смягчение ФРС.

Доминик Баннинг, глава валютной стратегии Nomura в странах G-10, сказал: «Сейчас трудно прогнозировать значительное ослабление доллара против других валют G-10, поскольку динамика данных в США не так уж плоха». Существует риск волатильности в преддверии выборов, поэтому макроэкономические расхождения очевидны, но мы пытаемся избежать этого шума, принимая менее сфокусированный взгляд на историю США».

МНЕНИЕ СТРАТЕГА.

Ценообразование опционов указывает на то, что рынок настроен медвежьими темпами по отношению к доллару в течение следующего месяца. Спрос на доллар высок, хотя некоторые трейдеры предпочитают не делать больших ставок в преддверии голосования. Это объясняется статусом валюты как безопасного актива и спекуляциями о том, что новое правительство будет проводить политику, благоприятную для доллара». -Вассилис Караманис, валютный страте

Брэд Бехтел, глава глобального отдела валютных операций Jefferies, считает, что позиционирование на риск выборов усилится в октябре, добавляя, что покупка долларов против мексиканского песо и китайского юаня остается одним из способов сыграть на так называемой «сделке Трампа». Однако в большей степени, чем эти ставки, трейдеры могут уйти от доллара США, сказал он.

Некоторые участники рынка делают ставку на усиление трений между Вашингтоном и его крупнейшими торговыми партнерами, включая Мексику и Китай, после прихода к власти второй администрации Трампа. Кандидат от республиканцев планирует ввести 10-процентный тариф на весь импорт и еще 60-процентный тариф на Китай, если он победит в ноябре.

По словам представителей Wells Fargo, макроэкономические сделки, такие как короткие позиции по франку и иене, чтобы избежать предвыборного риска, стали привлекательными для инвесторов, которые все еще находятся в неведении относительно доллара. Это заставило глобального макроэкономического стратега Альпа Чаттерджи ослабить свой настрой против роста доллара в ближайшие месяцы.

Доверие к доллару низкое из-за результатов выборов. Это омрачает перспективы, особенно на конец года и начало 2025 года».