Трейдеры, торгующие облигациями, рассматривают возможность заключения так называемых сделок с Трампом, поскольку вице-президент Камала Харрис набирает поддержку среди демократов, рассматривающих возможность политической перестройки, в зависимости от предстоящих новых экономических данных и процентных ставок в США.

Объемы торгов увеличились в ходе внутридневных торгов на нью-йоркском рынке в понедельник, а доходность облигаций со сроком погашения выросла на три-пять базисных пунктов. Это произошло в преддверии ряда аукционов, которые пройдут на этой неделе, отчета об экономическом росте США и обновления любимого показателя инфляции Федеральной резервной системы.

Инвесторам следует сосредоточиться на фундаментальных показателях и политике ФРС, - говорит Джордж Катрамбон, глава отдела фиксированных доходов DWS Americas. Политические новости могут сделать рынки волатильными, но «торговать в период выборов - часто глупое занятие», - говорит он.

В минувшие выходные рынок облигаций США показал, что инвесторы уже начали готовиться к решению президента Джо Байдена не добиваться переизбрания.

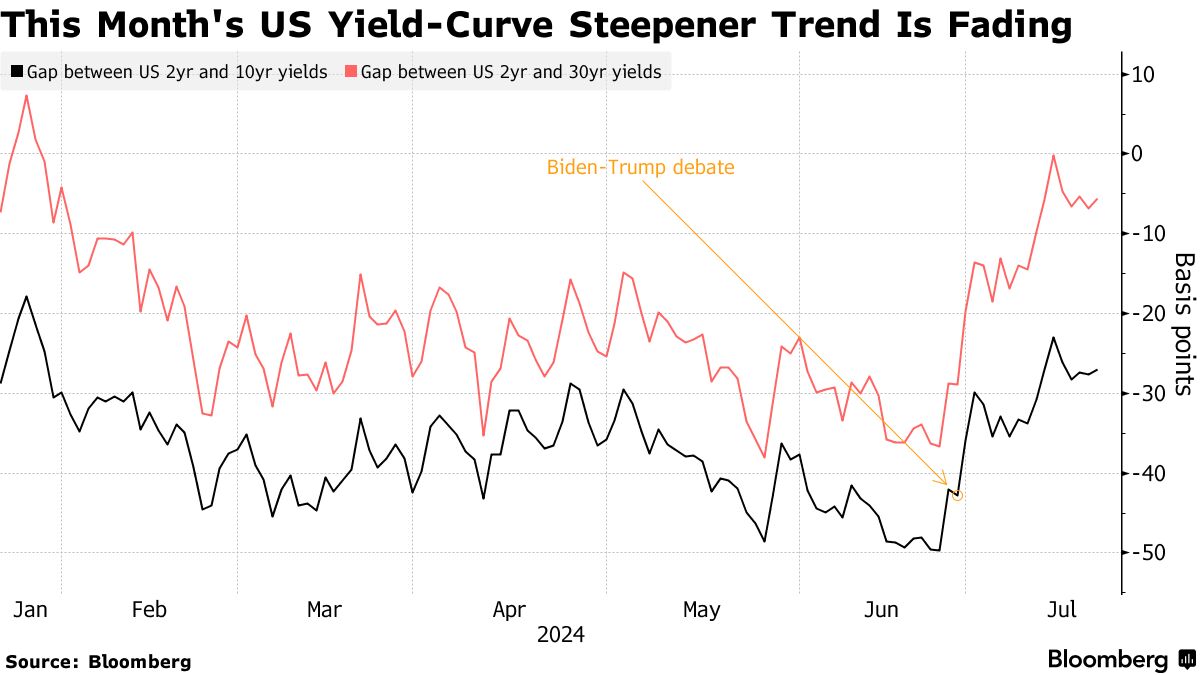

В результате кривая доходности в США несколько сгладилась, ослабив импульс так называемых выгодных ставок на повышение доходности облигаций - ставок, которые выиграют от предложенного Дональдом Трампом смягчения фискальной политики, повышения торговых тарифов и облегчения регулирования.

По мнению некоторых трейдеров, в преддверии почти трехмесячной избирательной кампании уход Байдена может привести к обострению борьбы. Кандидат Харрис, похоже, быстро консолидирует поддержку ведущих демократов, которые только начали свои президентские кампании и находятся на явном пути к номинации.

Однако при всей волатильности рынка, вызванной выборами, основным драйвером доходности были спекуляции о том, насколько замедляется экономика и в какой степени это заставит ФРС начать цикл смягчения.

Скотт Букта, глава отдела стратегии фиксированного дохода в Brien Capital, говорит: «Хотя выборы важны для некоторых частей рынка, таких как валюта, в настоящее время государственные облигации в основном определяются экономическими данными США и ФРС».

Инвесторы учитывают как минимум два снижения ставок на четверть пункта в период с сентября до конца 2024 года, то есть через год после того, как политики ФРС, как ожидается, оставят ключевые процентные ставки без изменений на следующей неделе в ходе восьмого заседания подряд и впервые с момента попадания в текущий целевой диапазон 5,25-5,5%, сообщили представители ФРС, считают, что коммуникация в преддверии объявления 31 июля была темной.

Ожидание снижения ставки к сентябрю подтолкнуло чувствительные к политике казначейские облигации вверх и сократило разницу между долгосрочными казначейскими ставками на протяжении большей части июля.

Доходность двухлетних казначейских облигаций была примерно на 20 базисных пунктов выше доходности 10-летних облигаций, что является самым низким уровнем с начала января. В начале торгов в понедельник доходность двухлетних облигаций была ненадолго на 30 базисных пунктов выше доходности 10-летних облигаций, что находится в пределах диапазона этого месяца.

В конце этой недели трейдерам предстоит ознакомиться с рядом важных экономических показателей: в четверг будет опубликован ВВП за второй квартал. ВВП за второй квартал будет опубликован в четверг, а предпочтительный показатель базовой инфляции ФРС - индекс цен расходов на личное потребление - будет опубликован в пятницу. После неожиданного падения потребительских цен в июне, особенно в секторе услуг, ожидается, что базовый индекс PCE снизится до 2,5% в годовом исчислении с 2,6% в мае.

Эти данные будут опубликованы перед июльским заседанием ФРС, и инвесторы будут следить за тем, когда ФРС начнет снижать ставку. Кевин Фланаган, руководитель отдела стратегий с фиксированным доходом в WisdomTree, сказал: «Похоже, что денежно-кредитная политика становится более явной, чем потенциальная фискальная. Очень важно услышать, что скажут чиновники ФРС, когда они представят свое программное заявление на следующей неделе». В политике очень много неизвестных».