Предположения, которые определяли мировые финансовые рынки в этом году, быстро пересматриваются.

Инвесторы на рынках облигаций и валют спешат перераспределить средства на фоне растущих сомнений в экономических перспективах США и спекуляций о том, что Федеральная резервная система снизит процентные ставки раньше или глубже, чем планировалось. Движущей силой этих шагов является ослабление американского потребителя, что проявляется в череде разочаровывающих корпоративных доходов.

В то же время акционеры стали скептически относиться к тому, что огромные инвестиции технологических компаний в искусственный интеллект принесут плоды в ближайшее время. В результате инвесторы сбрасывают акции таких крупных победителей, как NVIDIA и Broadcom.

Медь и другие промышленные металлы также откатились от своих недавних достижений, чему способствовало замедление темпов роста в Китае, а также опасения по поводу США и технологий.

Даже опубликованный в четверг отчет о более высоких, чем ожидалось, темпах роста экономики США во втором квартале не смог развеять опасения инвесторов относительно дальнейших перспектив.

Луи-Бенсан Габе, генеральный директор Gavekal Research, в своей записке для клиентов написал: «Похоже, что начался откат от популярных сделок, которые довели оценки до смешных уровней».

Торстен Трок, главный экономист Apollo Global Management, сказал клиентам в четверг: «Если экономика начнет замедляться, то скорость замедления будет иметь значение. Чем быстрее замедление, тем больше вероятность того, что оно окажет негативное влияние на прибыль и тем больше вероятность распродажи на рынках акций и кредитов».

Ниже мы рассмотрим некоторые заметные изменения на рынке и базовые предположения, которые изменились:

Государственные облигации

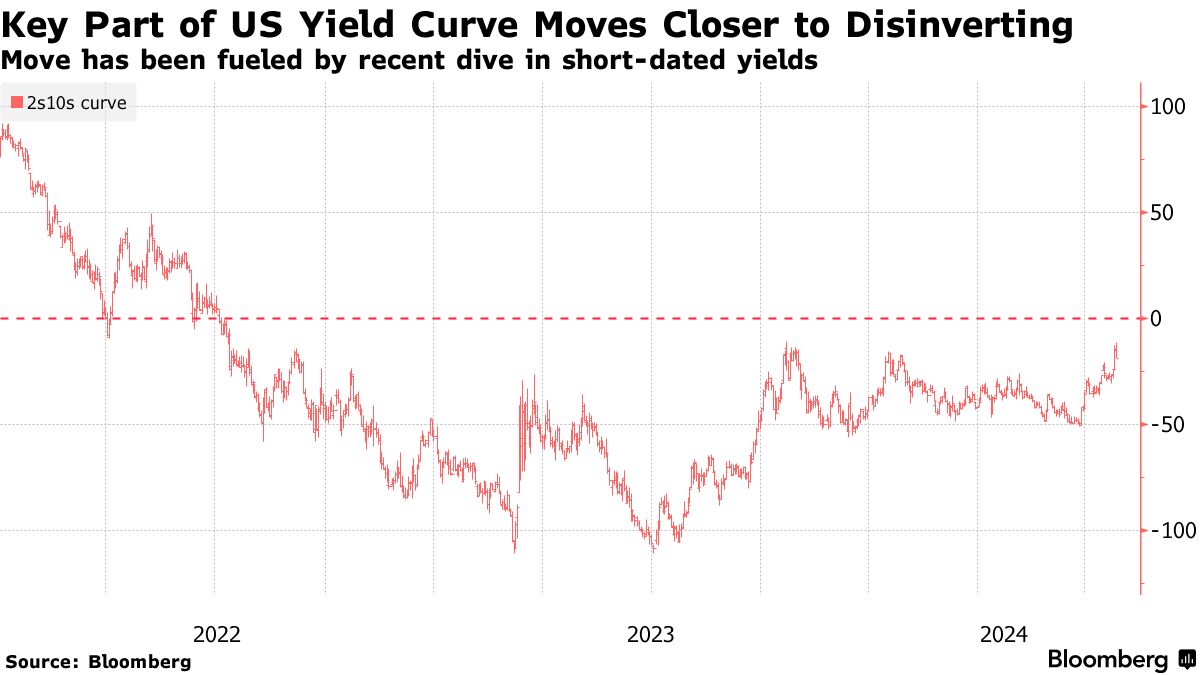

На рынке облигаций ухудшение прогнозов роста мировой экономики привело к росту спекуляций о снижении процентных ставок. Инвесторы скупают краткосрочные ценные бумаги, пытаясь действовать до того, как стоимость заимствований упадет, на опасениях, что денежно-кредитная политика будет слишком жесткой.

В четверг доходность двухлетних казначейских облигаций США была всего на 12 базисных пунктов выше доходности 10-летних облигаций, что ближе всего к устранению обратного спрэда, сохраняющегося с середины 2022 года, и далеко от того, что месяц назад составляло более 50 базисных пунктов.

Хотя вероятность того, что ФРС снизит ставки на заседании по монетарной политике на следующей неделе, крайне мала, рынок учитывает возможность снижения ставок позднее в этом году.

Трейдеры ожидают смягчения ставки примерно на 25 базисных пунктов к сентябрю, а до 2024 года ожидается снижение ставки более чем на 60 базисных пунктов.

Эта девальвация также приведет к укреплению иены. Иена стала одной из самых больших жертв ужесточения кредитно-денежной политики США за последние два года. Японская валюта выросла примерно на 5 % по сравнению с минимумами, достигнутыми ранее в этом месяце, что является самым значительным укреплением среди стран G10.

Инвесторы предпочитали занимать под низкодоходную иену для финансирования инвестиций в более высокодоходные облигации, такие как мексиканский песо, австралийский и новозеландский доллары, но теперь ситуация меняется, и ожидается, что разрыв между эталоном BOJ и другими валютами сократится.

Фондовые рынки

Рынки акций в США и Европе были движимы общим мнением о том, что инфляция находится под контролем и что ФРС сможет смягчить денежно-кредитную политику в конце этого года и избежать рецессии.

К середине мая индекс Stoxx Europe 600 достиг рекордного уровня, обеспечив инвесторам доходность в 12 % к 2024 году; индекс S&P 500 достиг рекордного уровня 16 июля благодаря технологическим компаниям. Инфляция не только замедляется, но и экономика слишком слаба. В то время как вторая по величине экономика мира замедляется, Китай уже смягчает свою денежно-кредитную политику.

Поэтому некоторые участники рынка прогнозируют, что ФРС рискует совершить ошибку в политике, если не снизит ставки в ближайшее время, и, возможно, будет вынуждена пойти на большее снижение позже, если будет медлить.

Почти треть компаний, входящих в индекс S&P 500, опубликовали результаты за второй квартал, причем основное внимание уделяется продажам, поскольку замедление темпов роста экономики становится все более очевидным. Согласно данным, собранным Bloomberg Intelligence, только 43 % компаний побили прогнозы продаж, что является самым низким показателем за последние пять лет.

И этот ажиотаж вокруг искусственного интеллекта, похоже, уже не так позитивен. На этой неделе инвесторы были ошеломлены тем, сколько материнская компания Google, Alphabet, тратит на эту технологию.

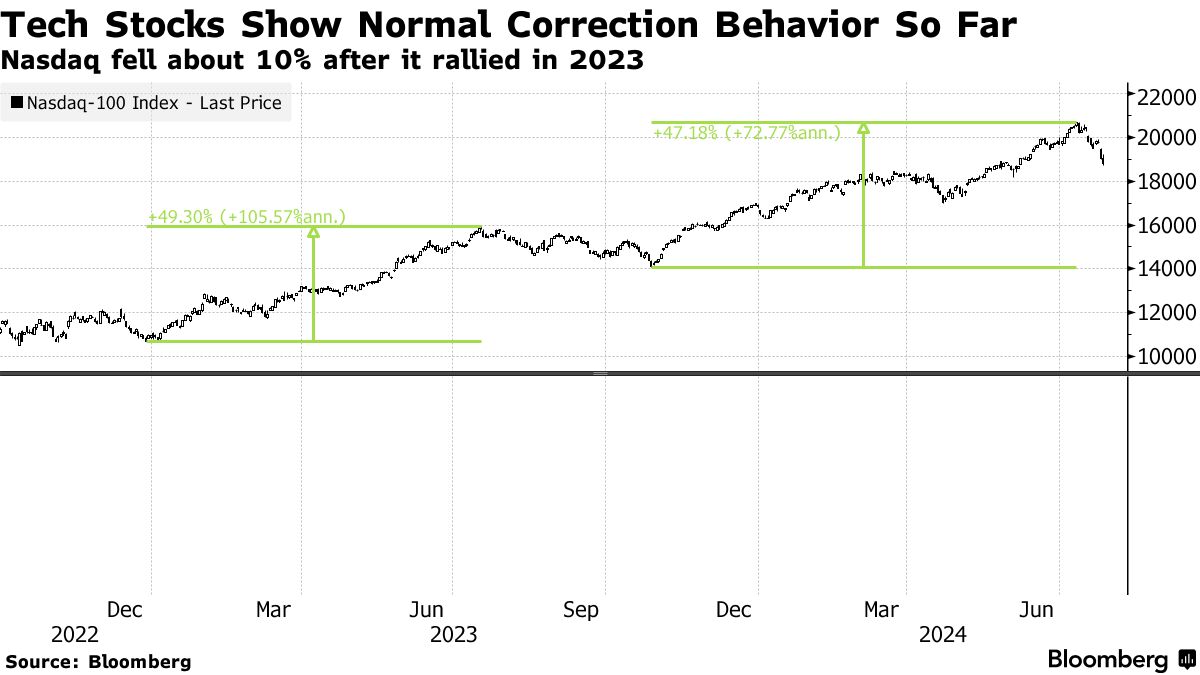

Индекс Nasdaq 100 упал более чем на 9 % с рекордного уровня 10 июля, а рыночная капитализация эталонных компаний снизилась на 2,3 триллиона долларов США. Индекс все еще растет на 12 % в этом году, а позиционирование так называемой «Великолепной семерки» стало самым многолюдным с момента выхода акций роста на биржу в октябре 2020 года, согласно опросу инвесторов, проведенному Bank of America в этом месяце.

Джеймс Атти, портфельный менеджер Marlborough Group, сказал: «Оценки мегакапитализированных технологических компаний все чаще невозможно обосновать ничем, кроме самых героических прогнозов будущего роста, доходов и монетарной политики. Неизбежно, что эти крайности будут продолжаться».

Металлы.

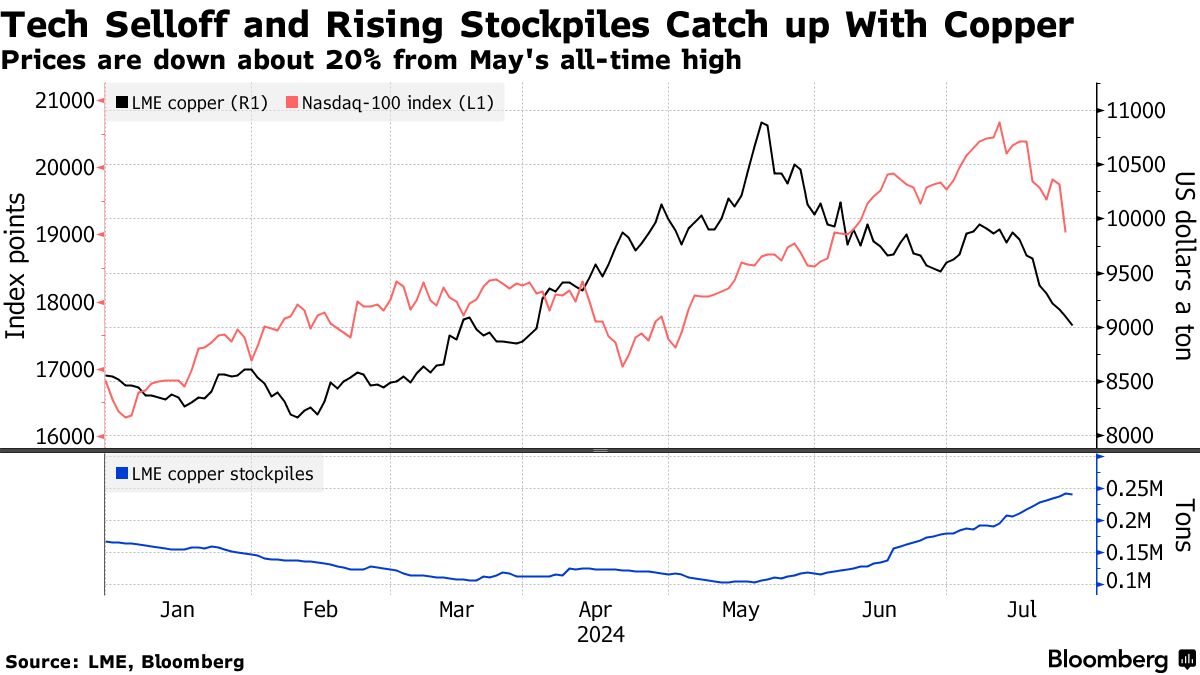

Растущий пессимизм в отношении спроса и технологической отрасли также влияет на рынки металлов.

Медь впервые с начала апреля упала ниже 9 000 долларов США за тонну и подешевела примерно на пятую часть с момента достижения рекордного максимума в середине мая. Алюминий вырос на этой неделе после достижения четырехмесячного минимума.

Одна из основных причин падения заключается в том, что инвесторы, которые ранее покупали медь, опасаясь ограниченных поставок и роста ее использования в центрах обработки данных и других местах, теперь начинают беспокоиться о росте запасов и спаде на китайском спотовом рынке.