В то время как аналитики пересмотрели свои прогнозы в сторону понижения, руководство компаний ожидает новых высоких показателей в текущем квартале.

Согласно данным Bloomberg Intelligence, аналитики ожидают, что прибыль компаний из списка S&P 500 за третий квартал вырастет на 4,2 % в годовом исчислении, что ниже прогноза в 7 %, сделанного в середине июля. При этом руководство компаний ожидает роста примерно на 16 %.

Главный стратег BI по акциям Джина Мартин-Адамс сказала, что эта дихотомия «необычайно велика» и что «компании должны легко превзойти ожидания», поскольку прогнозы намного сильнее.

Маржа должна продолжать повышаться, поскольку компании сосредоточились на эффективности в условиях экономической неопределенности», - написала она в своей записке. Динамика прогнозов прибыли на акцию также стала положительной: модель BI прогнозирует 0,14 за три месяца по сентябрь по сравнению со средним значением 0,03.

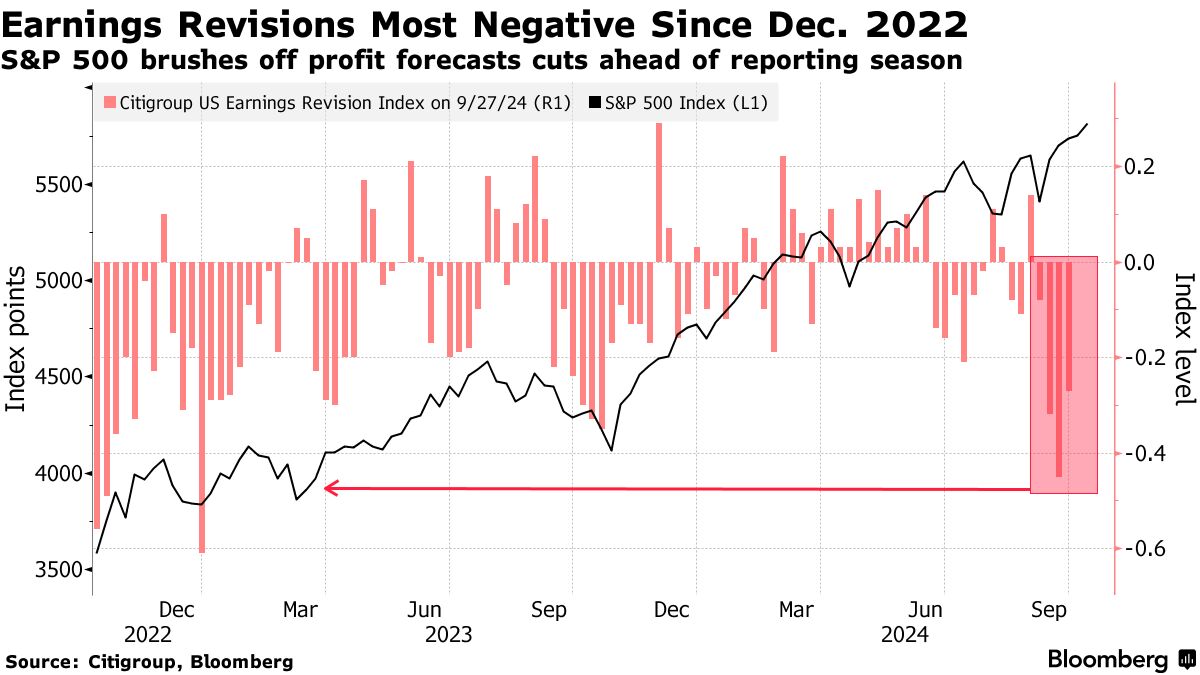

Между тем, индекс пересмотра прогнозов Citigroup Inc по прибыли в сентябре показал значительный отрицательный результат, упав до самого низкого уровня с декабря 2022 года. Несмотря на опасения аналитиков, индекс S&P 500 в пятницу достиг очередного рекордного максимума, поднявшись на 22 % до 2024 года.

Это говорит о том, что инвесторов не пугает пересмотр прогнозов в сторону понижения и они делают ставку на то, что этот сезон отчетности вновь принесет положительные сюрпризы, ведь в первом квартале индекс вырос на 7,9 % после ожидавшегося роста на 3,8 %.

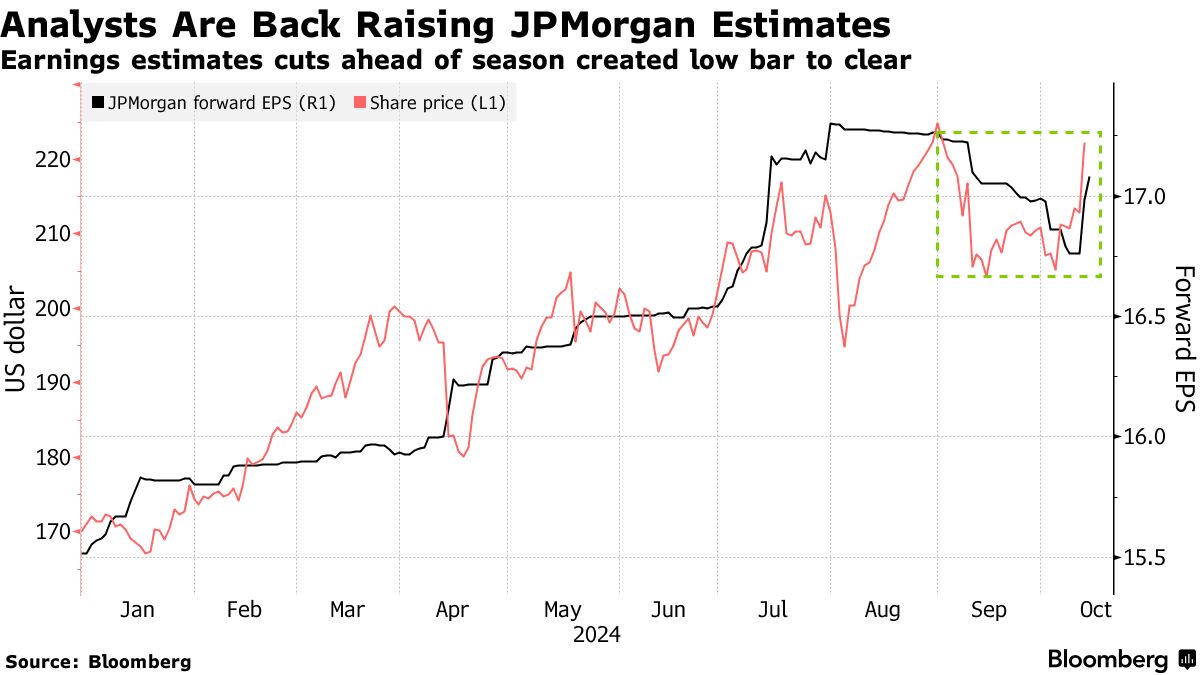

Отчетный период начался удачно: JP Morgan Chase & Co. сообщил о неожиданном росте чистого процентного дохода в третьем квартале, преодолев более низкие уровни, поскольку пересмотрел в сторону повышения прогноз по основным статьям доходов. После пятничных результатов цены на акции выросли примерно на 4,5 %, а акции Wells Fargo - на 5,6 %.

В середине сентября акции нескольких крупных банков подверглись снижению риска в преддверии сезона публикации прибыли», - говорится в записке стратегов Morgan Stanley под руководством Майкла Уилсона в понедельник. Это способствовало снижению уровня ожиданий на квартал. Первые результаты сезона отчетности показывают, что банки преодолевают это препятствие».

Конечно, были и предупреждающие знаки. Ранее в этом месяце компания Nike попыталась оправдать ожидания Уолл-стрит, понизив прогноз продаж на весь год в преддверии назначения нового исполнительного директора Эллиота Хилла. Также в конце сентября компания FedEx Corp перешла в административное управление, предупредив, что в следующем году ее бизнес замедлится.

Теперь, когда цикл смягчения начался, основное внимание уделяется перспективам компаний, находящихся на другой стороне кривой», - пишет стратег Bank of America. В своей записке на прошлой неделе Осон Квонг и Савита Субраманиан понизили свой прогноз по прибыли на акцию S&P 500 на 2024 год с 250 до 243 долларов. 'Препятствия невелики. Если компании смогут справиться с макроэкономическими препятствиями и увидят первые признаки улучшения от снижения процентных ставок, акции должны быть вознаграждены».

В конечном итоге инвесторы переключат свое внимание на так называемую «великолепную семерку» - такие акции, как Apple и NVIDIA, которые внесли значительный вклад в рост цен на акции в этом году. По общему мнению, ожидается, что доходы этих компаний вырастут примерно на 18% в годовом исчислении, что ниже 36%-ного роста во II квартале. Группа отчиталась о слабых результатах после сезона отчетности за II квартал и в последнее время торгуется в боковом тренде, в то время как S&P 500 набирает обороты.

Основной причиной низкой эффективности акций Mag 7 может быть просто замедление роста прибыли на акцию по сравнению с очень высокими темпами прошлого года», - считает Уилсон из Morgan Stanley. Если пересмотр прибыли укажет на относительную силу Mag7, то эти акции, скорее всего, снова превзойдут ожидания, и лидерство на рынке может сузиться, как это произошло во II квартале и в течение 2023 года».