Те, кто ожидал, что Джером Пауэлл будет угрожать Уолл-стрит на этой неделе, были разочарованы.

В то время как председатель Федеральной резервной системы Джером Пауэлл в течение нескольких часов выступал перед Конгрессом, торговая среда характеризовалась устойчивостью рынков облигаций, сырьевых товаров и широкого рынка акций (а также новым всплеском криптовалют).

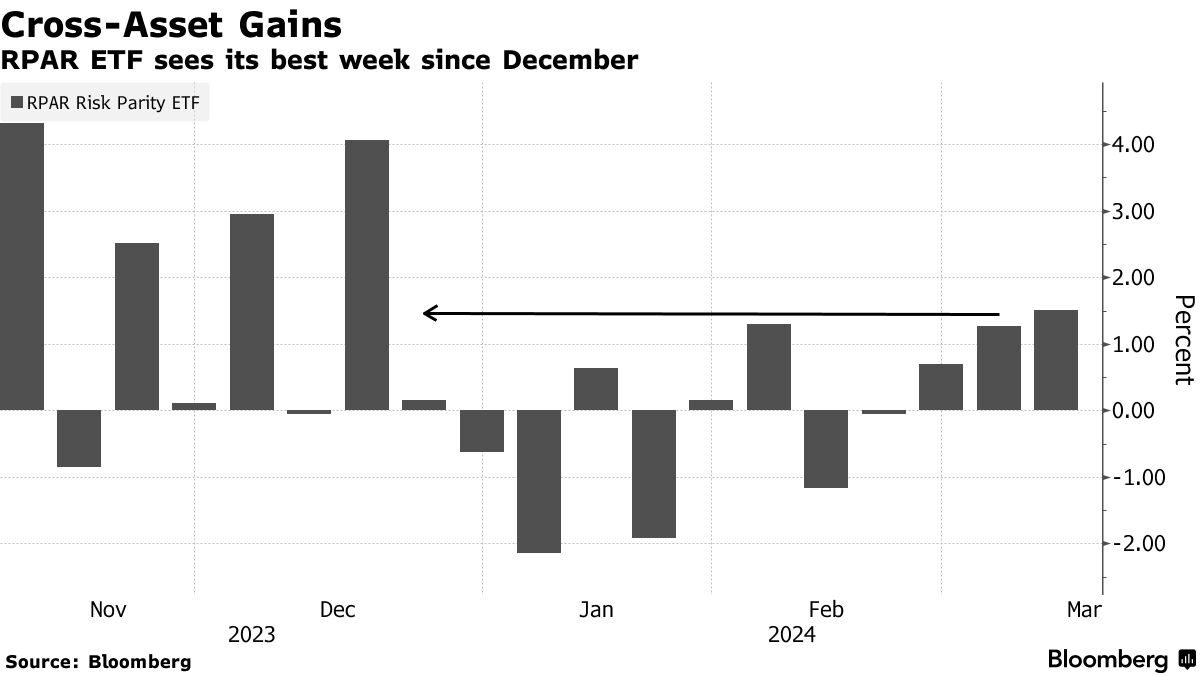

Хотя председатель Пауэлл мало что сделал для того, чтобы прояснить четкий график снижения процентных ставок, один из показателей межакционерной динамики - биржевой фонд RPAR Risk Parity, который делает ставки на облигации, сырьевые товары и акции, - добился наилучших результатов за год. ETF, привязанные к корпоративным кредитам, также показали хорошие результаты.

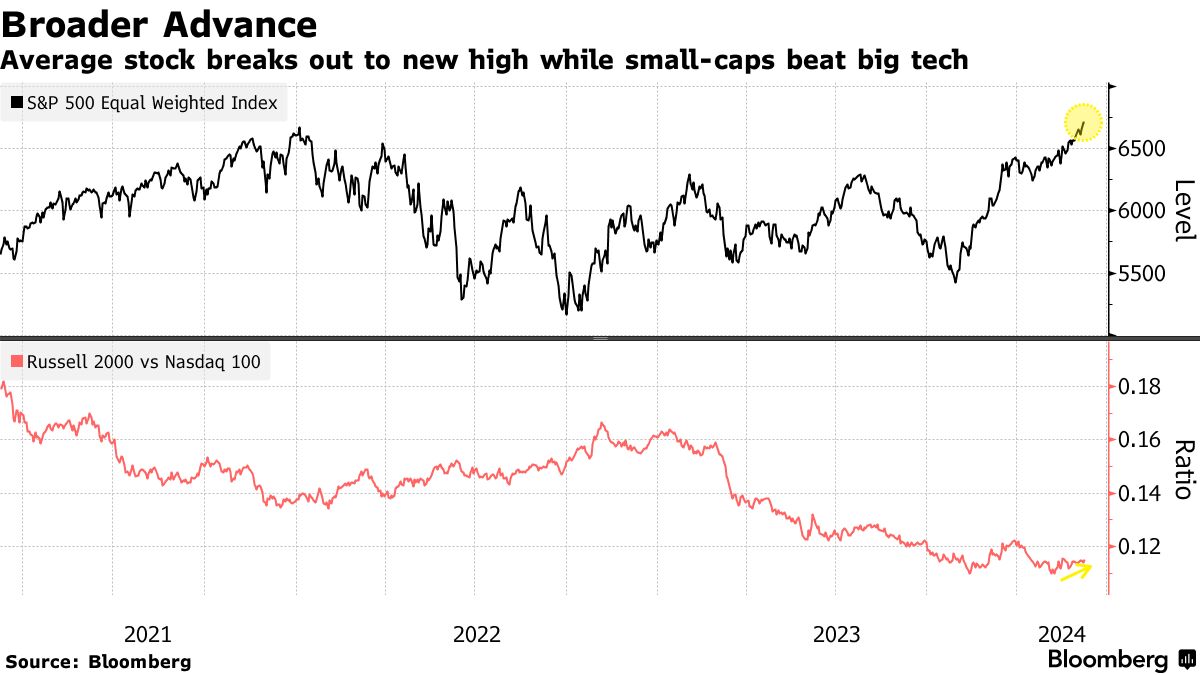

Долго испытывавший трудности равновзвешенный фонд S&P 500, в котором устранены перекосы в сторону размера и ослаблено влияние методов гигантской капитализации, впервые с января 2022 года достиг рекордного максимума.

Эти события на рынке отражают углубляющуюся разрядку между председателем совета директоров Пауэллом и трейдерами с тех пор, как появились признаки того, что ему удастся сдержать инфляцию, поставив экономику на правильный путь. В течение двух дней своего пребывания на Капитолийском холме Пауэлл не давал понять, что его беспокоит рост цен на активы. Рост цен на активы может противоречить цели Пауэлла - сохранить денежно-кредитную политику достаточно жесткой, чтобы вытеснить излишки из экономики.

Мэнди Шу, руководитель отдела анализа рынка деривативов Cboe Global Markets, отметила: "Председатель Пауэлл придерживался сценария и показал то, чего ждет рынок, - что ФРС придерживается осторожного подхода к потенциальному снижению ставки. ' - сказала Мэнди Шу, руководитель отдела анализа рынка деривативов Cboe Global Markets.

RPAR Risk Parity ETF (тикер: RPAR) вырос на 1,4 %, что стало лучшим показателем недели с декабря, в то время как индекс S&P 500 растет уже 16 из последних 18 недель и демонстрирует лучшую недельную стабильность за последние 50 лет. За пять дней равновесный индекс вырос почти на 1 %.

В целом, склонность к риску находится на рекордно высоком уровне. Кредитные рынки демонстрируют признаки возврата к временам смягчения кредитно-денежной политики: доходность нежелательных облигаций и облигаций инвестиционного класса падает. На этой неделе биткойн ненадолго преодолел отметку в 70 000 долларов. Трейдеры набрасываются на "бычьи" опционы и следят за динамикой всего - от технологических гигантов до акций мемов.

Стратеги Уолл-стрит спорят о том, является ли нынешнее ралли технологических акций, вызванное оптимизмом в отношении искусственного интеллекта, таким же надуманным, как мания доткомов в 1990-х годах. Скептики считают, что наплыв крупных компаний поставил весь рынок на зыбкую почву и завысил оценки.

Стратеги Goldman Sachs Group утверждают, что подобные опасения неуместны. Команда специалистов, в которую входит Бен Снайдер, изучила рыночные тенденции за последние 100 лет и обнаружила, что индекс S&P 500 семь раз в прошлом переживал подобную концентрацию, причем четыре из них предвещали дальнейший рост спустя 12 месяцев. В этих случаях анализ показал, что разворот факторов импульса в значительной степени соответствовал позитивным изменениям в экономической ситуации, при этом выгодно было покупать победителей, а не проигравших.

Кроме того, стратеги выявили 26 случаев разворота факторов импульса и обнаружили, что, хотя показатели лидеров были непоследовательными, предыдущие отстающие в каждом эпизоде оказывались на высоте.

Это происходит, по крайней мере, в настоящее время, поскольку ралли, ориентированное на технологии, распространяется на ранее игнорируемые сектора. Индекс Russell 2000, состоящий из акций малых компаний, растет вторую неделю подряд, в то время как индекс Nasdaq 100 падает. Недооцененные акции находятся на самом высоком уровне в этом месяце по сравнению со своими аналогами, которые растут с декабря 2022 года.

Мы увидели много недооцененных акций", - сказал по телефону Юн Ю Ма, главный инвестиционный стратег BMO Wealth Management. Мы видели много роста", - сказал по телефону Юн Ю Ма, главный инвестиционный директор BMO Wealth Management".

На следующей неделе исполнится второй год с момента первого повышения ставки центрального банка в этом цикле, но оценка председателя Пауэлла подкрепляется экономикой, которая избежала агрессивной кампании ужесточения, не впав в рецессию: валовой внутренний продукт, который замедлился в начале 2022 года, вернулся на траекторию роста, потребительские цены находятся на пути к достижению целевого показателя ФРС, составляющего до 2%, целевого показателя ФРС. Ежемесячные данные по занятости, опубликованные в пятницу, укрепили позитивный прогноз: рынок труда остается устойчивым, а рост заработной платы замедляется.

Индекс S&P 500 вырос на 21 % с момента объявления ФРС целевого уровня инфляции в марте 2022 года, при этом выросли все основные сектора, кроме коммунальных услуг и недвижимости, которые стали менее привлекательными по мере роста процентных ставок. Облигации также отстают в росте из-за завышенной доходности. Индекс государственных облигаций Bloomberg восстановился после самого сильного падения за всю историю, но все еще находится на 5 % ниже за два года. Облигации инвестиционного класса не изменились, в то время как высокодоходные облигации выросли на 9 %.

В целом финансовые условия смягчились и находятся на более спокойном уровне, чем до того, как администрация Пауэлла начала борьбу с инфляцией. Поскольку рост всех активов способствует росту благосостояния, это служит хорошим предзнаменованием для потребительских расходов. В то же время возникли опасения, что неконтролируемые риски в финансовых активах могут перекинуться на экономику, оживив инфляцию и подорвав аргументы ФРС в пользу снижения ставки.

Выступая перед банковским комитетом Сената, председатель ФРС Пауэлл заявил, что центральный банк "не так уж далек" от того, чтобы обрести достаточную уверенность для снижения процентных ставок. Хотя его не спрашивали о состоянии финансовых рынков, тот факт, что председатель Пауэлл не воспользовался возможностью отреагировать на неумолимый рост цен на акции, некоторые участники рынка восприняли как зеленый свет для продолжения роста цен на активы.

Ранее в этом году Пауэлл предупредил о более раннем и быстром снижении ставок, и торговцы облигациями снизили свои ожидания снижения ставок. Сейчас рынок оценивает снижение ставки на 95 базисных пунктов в 2024 году, по сравнению с примерно 160 базисными пунктами в декабре.

Линдси Рознер, глава отдела многоотраслевых инвестиций с фиксированным доходом в Goldman Sachs Asset Management, сказал по телефону в пятницу. Я думаю, председатель Пауэлл хотел остаться в рамках сценария и продолжить его".