Инвесторы все чаще задаются вопросом об устойчивости роста фондового рынка США, поскольку календарь становится исторически слабым периодом, а перспективы смягчения денежно-кредитной политики Федеральной резервной системы вызывают вопросы.

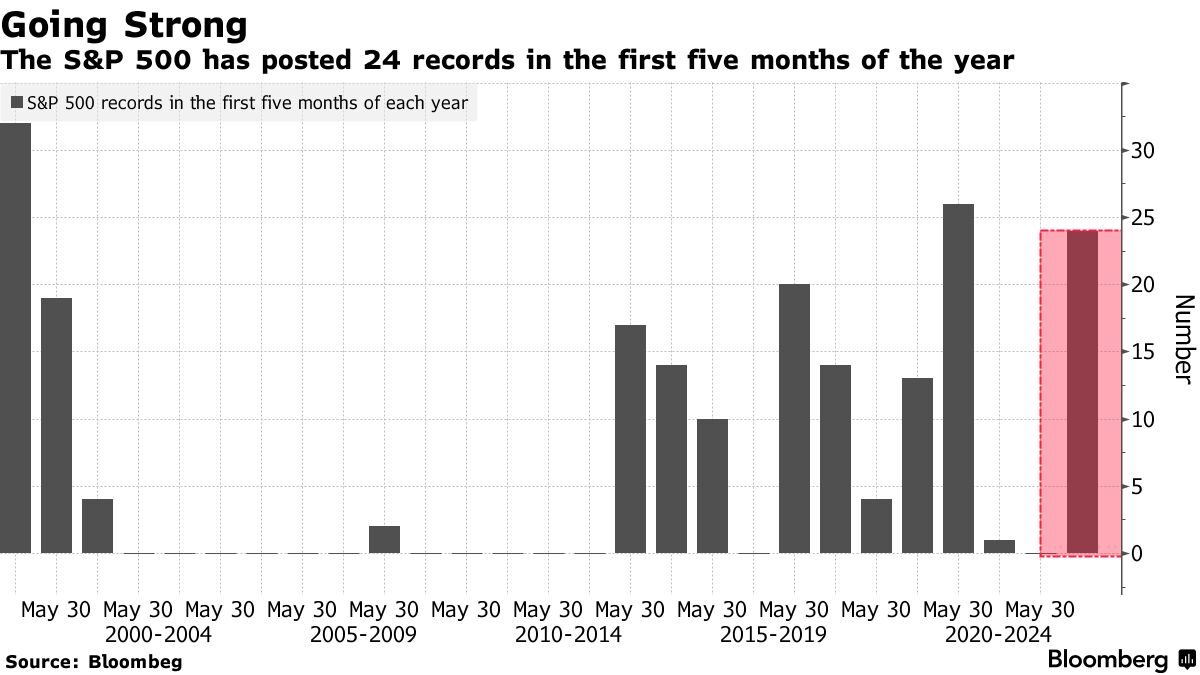

Индекс S&P 500 вырос почти на 11% в начале года на фоне стабильной экономики, улучшения корпоративных доходов и общего снижения инфляции, а также ажиотажа на фондовых рынках, связанного с бумом в области искусственного интеллекта, который является вторым лучшим показателем с 2000 года с 1 месяца по от 5 месяцев до 3 месяцев.

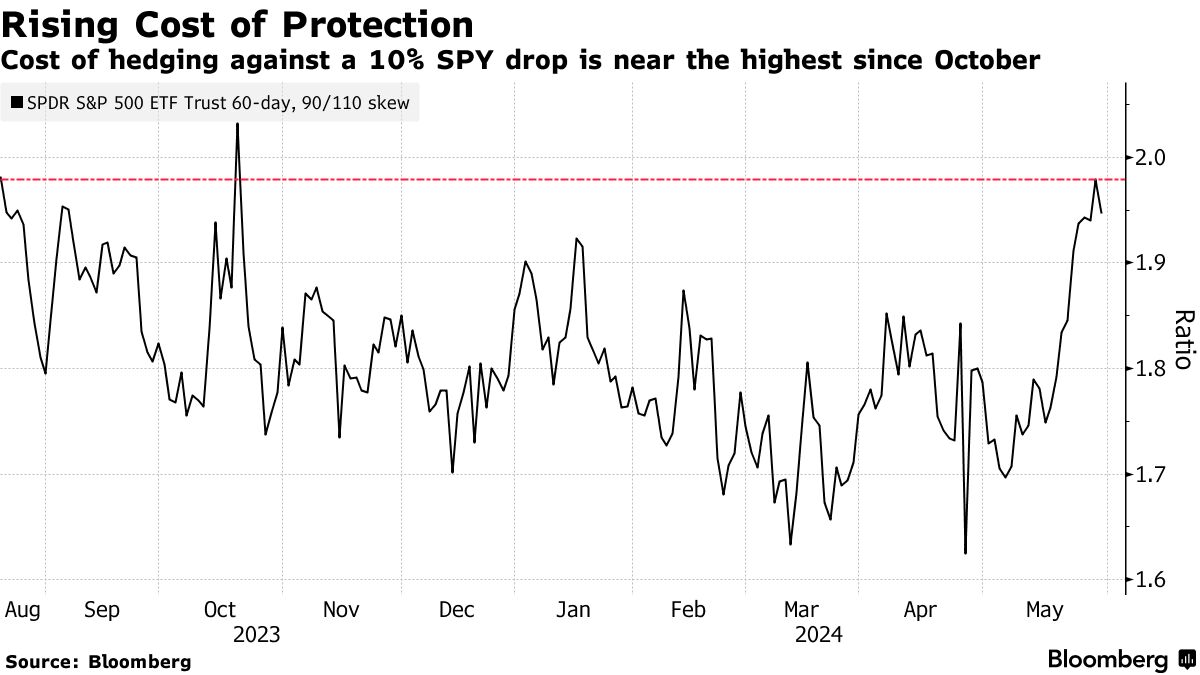

Учитывая, что инвесторы начинают платить, чтобы гарантировать возможность продажи, уверенность в том, что большие технологии могут привести к еще большему росту акций на рынке опционов, заключается в том, что стоимость контракта защищает S&P 10ETF trust, крупнейшего биржевого фонда, от падения SPDR на 500%. который отслеживает индекс, - это возможность получить прибыль от 10%-ного роста.

"Искусственный интеллект был движущей силой фондового рынка, но он был подавлен растущей неопределенностью, вызванной процентными ставками и инфляцией", - сказал Сэм Стовалл, главный инвестиционный стратег CFRA.Ожидается, что целевой индекс S&P500 на конец года вырастет примерно на 2%. "Хотя май исторически был довольно скучным месяцем, я опасаюсь, что снижение цен на акции на 5% с сегодняшнего дня гораздо более вероятно, чем эквивалентный рост".

В связи с тем, что ФРС находится в состоянии затишья перед своим решением от 6 декабря, ключевым вопросом для биржевых трейдеров остаются сроки потенциального смягчения. Предпочтительный показатель базового ценового давления в США ослаб 4 марта, но официальные лица заявили, что намерены сохранить процентные ставки на более высоком уровне, чтобы держать инфляцию под контролем.

На следующем заседании ФРС прогнозы политиков по процентной ставке будут обновлены после прогнозирования среднего снижения на 2024/3/3. С другой стороны, своп-контракты, связанные с предстоящим заседанием ФРС, не будут полностью учтены при снижении ставки на 12 пунктов до мая, поэтому в этом году потенциально может произойти только 1 снижение. Ежемесячный отчет по рынку труда на следующей неделе станет ключевым моментом для ФРС.

Признаком того, что поставлено на карту, является то, что рынок опционов готовится к самому значительному ожидаемому изменению индекса S&P500 в день принятия решения Федеральной резервной системой с мая, сообщает Citigroup Inc.

В последнее время цены на акции колебались, и S&P 500 преодолел пятинедельный рекорд, но в этом году индекс установил рекорд в 24 пункта, этот показатель с 2000 года, что делает его 2021 годом и последующими периодами, вторым по величине за месяц по данным Bloomberg.

Стремительный рост привел к возвышению Apple Inc.Это было продвинуто подразделением информационных технологий и коммуникационных услуг S&P500, которое является домом для нескольких технологических гигантов, включая Apple Inc., Nvidia Corp. и Alphabet Inc. В 2024 году доля компаний, занимающихся информационными технологиями, увеличилась на 17%, а услугами связи - на 20%. В 2024 году доля компаний, занимающихся информационными технологиями, увеличилась на 20%. Коммунальные услуги выросли на 14%, чему способствовали ставки на спрос на новые центры обработки данных в рамках развития искусственного интеллекта.

Согласно альманаху биржевого трейдера, это обычно слабый период, в течение которого среднее значение индекса S&P500 составляет всего 0,1%, что является худшим месяцем с 1950 года, поэтому, конечно, инвесторы видели, как индекс "лунного коллапса" падал всего 10 раз в месяц за последние 2 года, так что в последнее время ситуация улучшилась.

Глядя на 6-й месяц, мы можем ожидать относительно спокойного периода для фондового индекса США, объем торгов снижается. Согласно данным CFRA, с 1945 года индекс S&P 500 вырос в среднем на 5% в период от ежегодного выходного дня до дня работника. На президентских выборах после Второй мировой войны ситуация была иной, когда индекс вырос. В среднем на 3,7% за этот период. Конечно, в предвыборный год акции часто начинались с того, что инвесторы были убеждены в победителе президентских выборов.

На этот раз главным джокером ближайших месяцев, конечно же, является ФРС. Кроме того, руководители компаний испытывают чувство неуверенности. По данным Bloomberg Intelligence, настроения среди крупных американских компаний несколько ухудшились в первом квартале из-за роста цен на сырьевые товары и волатильности рынка, что обычно совпадает с укреплением котировок акций.

"Акции значительно выросли, и теперь инвесторы отказываются от рисков", - сказала Кэтрин Камински, главный исследователь-стратег и портфельный менеджер AlphaSimplex. "Люди задаются вопросом, что произойдет после того, как индекс S&P500 достигнет такого уровня. Если неясно, на чем сосредоточить внимание, риски становятся невидимыми для нас".