Стремительный рост американских рисковых активов в этом году обусловлен тем, что "когда речь идет о долларе США, альтернативы ему нет".

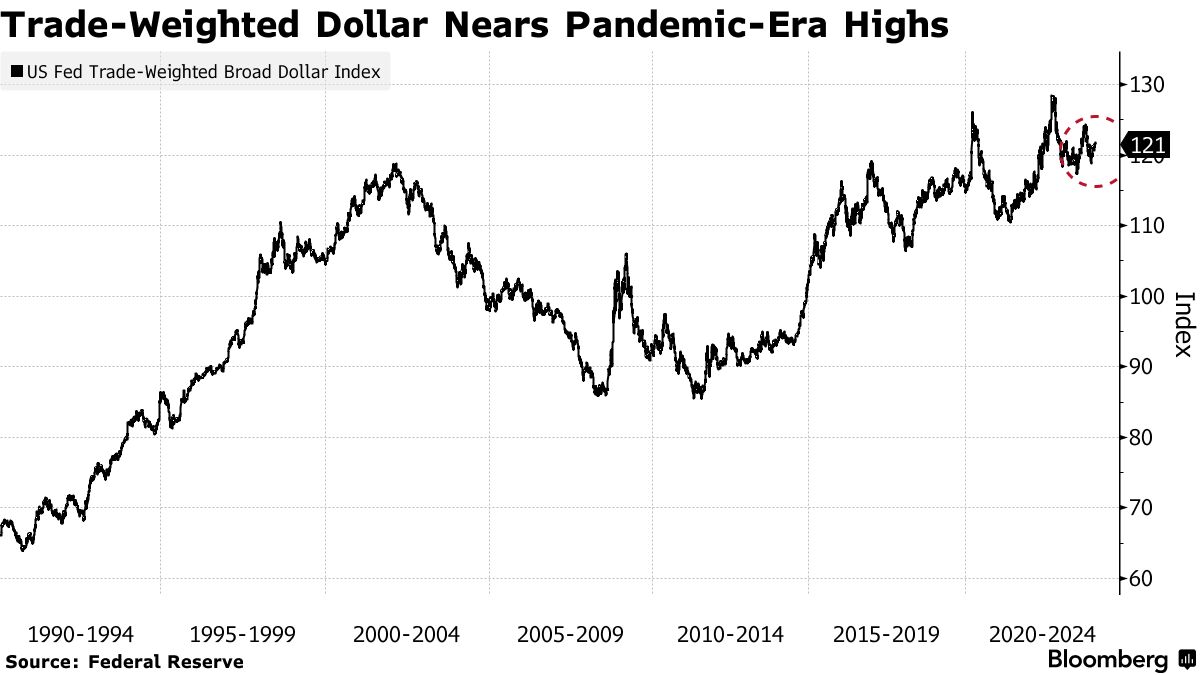

Доллар США находится на пути к своему лучшему году с 2020 года, не дотягивая до уровней, зафиксированных во время пандемии. По сравнению с валютами крупнейших торговых партнеров США его курс на 17 % выше среднего за последние 20 лет.

Ряд показателей, свидетельствующих о силе США, подстегнул недавнее ралли, а устойчивость экономики заставила трейдеров на всех рынках быстро отказаться от ожиданий скорого смягчения кредитно-денежной политики Федеральной резервной системы. Теперь "медвежьи" трейдеры, торгующие долларом, сталкиваются с перспективой долгосрочного повышения базовой процентной ставки. Но жизнеспособность доллара не ограничивается только этим.

Ключевые факторы, лежащие в основе доллара, такие как рост производительности труда и динамизм экономики США, приток капитала в американские активы и технологическое превосходство страны в таких ключевых областях, как искусственный интеллект, укрепили доминирующую роль доллара в качестве мировой резервной валюты, несмотря на краткосрочные взлеты и падения. Эти фундаментальные факторы должны приглушить влияние любого снижения ставки ФРС и удержать экономику США впереди своих глобальных конкурентов, укрепляя нарратив "исключительности США" в обозримом будущем.

Фемистоклис Фиотакис, глава валютной стратегии Barclays в Лондоне, сказал: "Альтернативы нет". В укреплении доллара участвуют долгосрочные макроэкономические факторы. Это не цикл, а тенденция".

В последние недели крупные игроки отказались от медвежьих ставок, сделанных в декабре. Согласно последним данным Комиссии по торговле товарными фьючерсами, некоммерческие трейдеры (включая хедж-фонды, управляющие активами и спекулятивных инвесторов) сократили свои короткие позиции по доллару практически до нуля.

Кэндис Бангсунд, портфельный менеджер монреальской компании по управлению активами Fiera Capital, сказала, что переоценка ожиданий ФРС стала "серьезной корректировкой". Ожидания на рынке облигаций сильно изменились, и, очевидно, это отразилось на валютных рынках".

Экономисты в этом месяце повысили прогноз экономического роста США до 2,1 % в 2024 году и снизили вероятность рецессии до 40 %, согласно последнему ежемесячному опросу Bloomberg.

Киёси Ишикане, главный управляющий фондами Mitsubishi UFJ Asset Management, сказал: "Если экономический рост в США останется самым сильным среди крупных развитых экономик и процентные ставки в долларах не упадут настолько сильно, то у доллара нет причин для ослабления.

США, по крайней мере сейчас, выигрывают от роста производительности труда, который защищает экономику от глобального замедления". Однако, по мнению г-на Фиотакиса из Barclays, краткосрочный эффект является лишь побочным продуктом более сильной основной тенденции.

В своем интервью г-н Фиотакис заявил, что "США инвестировали и продолжают инвестировать в бизнес-модель, основной целью которой является стимулирование внутренней экономики в условиях заниженной стоимости". Г-н Фиотакис привел в пример рост производства сырьевых товаров и глобальную экспансию крупнейших американских технологических компаний.

Американские акции резко выросли, примером чему служит рост цен на акции чипмейкера Nvidia Inc после сенсационного отчета о прибылях, опубликованного на прошлой неделе, и постоянный приток капитала в США. Такой приток капитала свидетельствует о долгосрочной и стабильной доходности, а также играет определенную роль в формировании низкой динамики доллара США.

В этом году доходность группы акций "Великолепная семерка", в которую входят такие компании, как NVIDIA, Alphabet, Apple и Microsoft, составила около 13 %. С 2015 года "Великолепная семерка" неоднократно опережала более широкую группу.

В недавней записке для клиентов группа валютных стратегов Goldman Sachs под руководством Камакши Триведи написала, что высокие доходы от американских активов поддержали доллар и "оказались препятствием".

В прошлом году в отдельном отчете макростратеги Goldman Sachs подсчитали, что доля США в глобальных портфельных инвестиционных активах вырастет с примерно 16 % в 2005 году до 26 % к 2022 году.

Опережающий рост США происходит на фоне растущих опасений по поводу замедления роста в Европе, где последние данные Евростата свидетельствуют о замедлении экономической активности в конце 2023 года, и вялости сектора недвижимости в Китае. В Китае данные платежного баланса за прошлый год показали самый низкий рост прямых иностранных инвестиций с начала 1990-х годов.

Мера Чандан, соруководитель отдела глобальной валютной стратегии в JP Morgan Chase, сказала в интервью, что "трудно сказать, что сильный доллар является чисто циклическим явлением". Существует монополия на доходность, монополия на рост, а доходность фондового рынка является исключительной по сравнению с Европой и Китаем".

Стратеги JP Morgan ожидают, что к середине года евро ослабнет с нынешних 1,0850 до 1,05 доллара, а индекс доллара немного вырастет к июню, а затем упадет к концу года.

На рынке опционов есть некоторые признаки ослабления доллара. Развороты риска, являющиеся барометром рыночных настроений и позиционирования, указывают на то, что трейдеры расходятся во мнениях относительно перспектив доллара в следующем месяце. Долгосрочные процентные ставки впервые с мая демонстрируют "бычий" прогноз.

Реальные ставки в США выделяются среди мировых аналогов

Привлекательная доходность с поправкой на инфляцию положительна для доллара

Доминирование доллара имеет и побочные эффекты. В США укрепление доллара может негативно сказаться на прибылях компаний из-за сокращения продаж за рубежом, что является ключевым риском, о котором недавно упомянула в своем годовом отчете международная инвестиционная компания The Carlyle Group.

Для других стран сильный доллар - это не просто головная боль. Он может повысить стоимость импорта, усилить инфляционное давление, подтолкнуть разработчиков денежно-кредитной политики и потребовать повышения процентных ставок, чтобы остановить отток капитала.

Кроме того, существуют политические и политические риски. Некоторые стратеги с Уолл-стрит считают, что растущая вероятность выдвижения кандидатуры Дональда Трампа на пост президента США окажет положительное краткосрочное влияние на доллар, поскольку такие политические предложения, как введение 10-процентных тарифов на импорт, поддержат торговый баланс США в краткосрочной перспективе. Однако риск контрнаступления, а также потенциально негативные факторы, такие как ухудшение управления и рост дефицита бюджета США, могут поставить под угрозу позиции доллара.

Джоанна Киркланд, главный инвестиционный директор и один из руководителей инвестиционно-банковского подразделения Schroders Group, написала в недавней заметке. Тем не менее признаки фискальной расточительности со стороны кандидатов могут довести терпение рынка до предела".

Пока эти факторы не подорвали глобальное доминирование американской валюты или терпение рынка, которое она поддерживает.

Ян Ройс, старший советник по долгосрочным стратегиям JP Morgan, сказал в недавнем подкасте: "Большая проблема для международных инвесторов заключается в том, что делать с этим огромным рынком США, который сейчас составляет более 60% глобальных акций и глобальных облигаций. Вы не можете просто игнорировать этот рынок".